TỔNG CỤC THUẾ THÔNG BÁO

Về việc nâng cấp ứng dụng Hỗ trợ kê khai thuế mã vạch (HTKK) phiên bản 3.3.0, Khai thuế qua mạng (iHTKK) phiên bản 3.1.0 và phần mềm Hỗ trợ quyết toán thuế TNCN (QTTNCN) phiên bản 3.2.0 đáp ứng yêu cầu nghiệp vụ kê khai, quyết toán các loại thuế kỳ tính thuế 2014 và Thu thập thông tin cấp mã người phụ thuộc của người nộp thuế TNCN theo Thông tư số 156/2013/TT-BTC hướng dẫn thi hành Luật Quản lý thuế và Thông tư số 151/2014/TT-BTC, Thông tư số 119/2014/TT-BTC về cải cách thủ tục hành chính thuế theo chỉ đạo của Thủ tướng Chính phủ.

Tổng cục Thuế đã hoàn thành nâng cấp các phần mềm ứng dụng HTKK phiên bản 3.3.0, ứng dụng iHTKK phiên bản 3.1.0 và phần mềm QTTNCN phiên bản 3.2.0 nhằm hỗ trợ người nộp thuế (NNT) kê khai quyết toán thuế năm 2014 cho các sắc thuế TNDN, TNCN, Nhà thầu nước ngoài, Tài nguyên, Phí bảo vệ môi trường, Thủy điện, Dầu khí theo Thông tư số 156/2013/TT-BTC ngày 06/11/2013 và hướng dẫn thu thập thông tin cấp mã người phụ thuộc theo Thông tư số 111/2013/TT-BTC ngày 15/8/2013. Đồng thời, Tổng cục Thuế cũng thực hiện triển khai các chính sách, nghiệp vụ thuế mới đáp ứng yêu cầu cải cách thủ tục hành chính thuế theo chỉ đạo của Thủ tướng Chính phủ được quy định tại Nghị quyết số 63/NQ-CP ngày 25/08/2014, Nghị định số 91/2014/NĐ-CP ngày 01/10/2014, Thông tư số 119/2014/TT-BTC ngày 25/08/2014, Thông tư số 151/2014/TT-BTC ngày 10/10/2014 tại các phiên bản ứng dụng nêu trên với nội dung cụ thể như sau:

1. Nội dung nâng cấp ứng dụng HTKK, iHTKK:

|

| Hỗ trợ kê khai thuế (HTKK) phiên bản 3.3.0 |

a. Nâng cấp và bổ sung mới các chức năng kê khai tờ khai quyết toán thuế theo Thông tư số 156/2013/TT-BTC và Thông tư số 151/2014/TT-BTC, bao gồm:

- Tờ khai quyết toán thuế TNDN (mẫu số 03/TNDN)

- Tờ khai quyết toán thuế TNCN (mẫu số 02/KK-XS, 02/KK-BHĐC, 05/KK-TNCN, 06/KK-TNCN). Riêng đối với ứng dụng HTKK, có nâng cấp thêm các chức năng kê khai tờ khai 08B/KK-TNCN, 09/KK-TNCN.

- Tờ khai quyết toán thuế Tài nguyên (mẫu số 02/TAIN)

- Tờ khai quyết toán phí, lệ phí (mẫu số 02/PHLP)

- Tờ khai quyết toán phí bảo vệ môi trường (mẫu số 02/BVMT)

- Tờ khai quyết toán thuế dành cho hoạt động thủy điện (mẫu số 03A/TĐ-TAIN)

- Tờ khai quyết toán thuế dành cho hoạt động dầu khí (mẫu số 02/TNDN-DK, 02/TAIN-DK)

- Tờ khai quyết toán thuế nhà thầu (mẫu số 02/NTNN, 04/NTNN).

b. Nâng cấp các chức năng kê khai tờ khai thuế GTGT theo Thông tư số 119/2014/TT-BTC ngày 25/8/2014 của Bộ Tài chính về cải cách, đơn giản thủ tục hành chính thuế theo chỉ đạo của Thủ tướng Chính phủ, bao gồm: Tờ khai thuế GTGT khấu trừ (mẫu số 01/GTGT), Tờ khai thuế GTGT dành cho dự án đầu tư (mẫu số 02/GTGT), Tờ khai thuế GTGT dành cho NNT mua bán, chế tác, vàng bạc đá quý (mẫu số 03/GTGT), Tờ khai thuế GTGT dành cho NNT tính thuế theo phương pháp trực tiếp trên doanh thu (mẫu số 04/GTGT).

c. Một số nội dung nâng cấp khác

- Nâng cấp các chức năng kê khai tờ khai thuế nhà thầu nước ngoài (mẫu 01/NTNN) đáp ứng yêu cầu nghiệp vụ theo Thông tư số 103/2014/TT-BTC ngày 06/08/2014, tờ khai thuế TNDN dành cho doanh nghiệp kê khai thuế thu nhập doanh nghiệp từ chuyển nhượng bất động sản theo từng lần phát sinh (mẫu số 02/TNDN) theo Thông tư số 151/2014/TT-BTC.

- Bổ sung mới chức năng kê khai Tờ khai phí, lệ phí (mẫu số 01/PHLP) trên ứng dụng HTKK theo Thông tư số 156/2013/TT-BTC ngày 06/11/2013.

- Hết hiệu lực kê khai các tờ khai thuế TNDN tạm tính (mẫu số 01A/TNDN, 01B/TNDN) và tờ khai thuế TNDN kê khai theo quý đối với doanh nghiệp phát sinh thường xuyên hoạt động bất động sản (mẫu 02/TNDN) từ kỳ tính thuế quý 4/2014.

- Nâng cấp chức năng hỗ trợ kết xuất dữ liệu các tờ khai thuế nêu trên ra file định dạng xml phục vụ gửi tờ khai qua mạng.

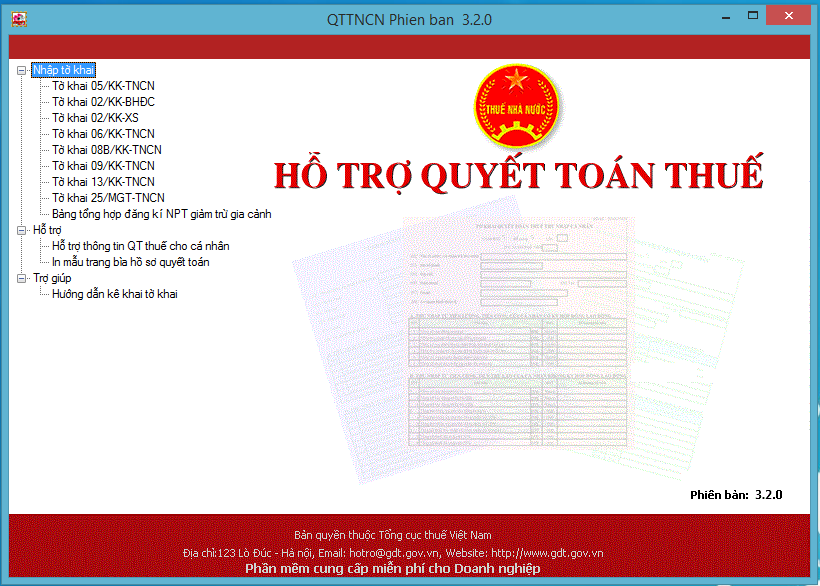

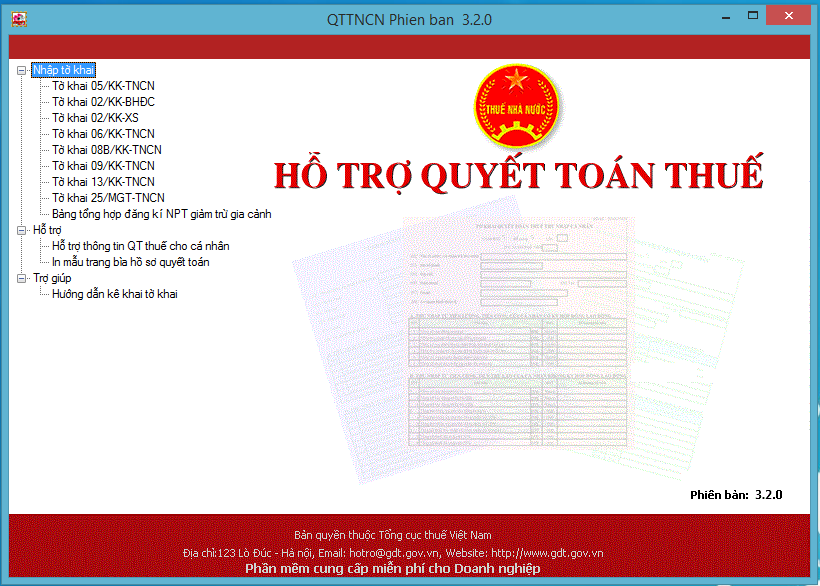

2. Nội dung nâng cấp phần mềm QTTNCN

|

| Hỗ trợ quyết toán thuế TNCN (QTTNCN) phiên bản 3.2.0 |

Nâng cấp các chức năng kê khai quyết toán thuế TNCN theo Thông tư số 156/2013/TT-BTC hướng dẫn thi hành Luật Quản lý thuế, Thông tư số 111/2013/TT-BTC hướng dẫn thi hành Luật Quản lý thuế TNCN, bao gồm các tờ khai quyết toán thuế TNCN mẫu số 02/KK-XS, 02/KK-BHĐC, 05/KK-TNCN, 06/KK-TNCN, 08B/KK-TNCN, 09/KK-TNCN, 13/KK-TNCN.

3. Hỗ trợ thu thập thông tin phục vụ cấp mã người phụ thuộc của NNT TNCN theo Thông tư số 156/2013/TT-BTC và Thông tư số 111/2013/TT-BTC:

- Do số lượng người nộp thuế TNCN rất lớn nên số lượng người phụ thuộc cần cấp mã cũng sẽ rất lớn. Vì vậy, để kịp thời cho việc cấp mã người phụ thuộc (NPT), tổ chức chi trả thu nhập có thể thu nhập thông tin người phụ thuộc theo mẫu 05-3/BK-TNCN trước thời hạn quyết toán thuế TNCN năm 2014, khai vào Bảng tổng hợp đăng ký NPT giảm trừ gia cảnh trong chức năng Quyết toán thuế TNCN tại các ứng dụng HTKK, iHTKK, QTTNCN và gửi đến Cơ quan Thuế để cấp mã NPT trước. Đến thời điểm kê khai tờ khai quyết toán TNCN, tổ chức chi trả không cần kê khai lại bảng kê 05-3/BK-TNCN nếu không có thay đổi thông tin về NPT. Trường hợp chỉ thay đổi thông tin liên quan đến thời gian giảm trừ gia cảnh của NPT thì tổ chức chi trả chỉ cần khai thông tin của NPT đó vào bảng kê 05-3/TNCN kèm theo hồ sơ quyết toán thuế TNCN năm 2014 và nộp cho cơ quan Thuế. Các trường hợp thay đổi thông tin khác, tổ chức chi trả khai thông tin thay đổi theo mẫu 05-3/BK-TNCN vào chức năng kê khai Bảng tổng hợp đăng ký NPT giảm trừ gia cảnh và gửi cơ quan Thuế (tương tự như thu thập thông tin phục vụ cấp mã NPT).

- Ứng dụng HTKK, iHTKK, QTTNCN hỗ trợ các chức năng nhận dữ liệu theo cấu trúc file (định dạng excel hoặc xml) từ bảng kê thông tin NPT giảm trừ gia cảnh mẫu 05-3/BK-TNCN sang Bảng tổng hợp đăng ký NPT giảm trừ gia cảnh và ngược lại.

4. Một số lưu ý:

- Về hiệu lực mẫu biểu: Bắt đầu từ ngày 05/01/2015, khi kê khai tờ khai thuế có áp dụng công nghệ mã vạch 2 chiều hoặc phục vụ nộp tờ khai thuế qua mạng, tổ chức cá nhân nộp thuế sẽ sử dụng các mẫu biểu kê khai tại ứng dụng HTKK 3.3.0, phần mềm QTTNCN 3.2.0 thay cho các phiên bản trước đây.

- Về cài đặt ứng dụng HTKK: Người sử dụng có thể cài đặt đồng thời ứng dụng HTKK 3.3.0 và HTKK 3.1.7 trên cùng một máy tính. Khi cài đặt phần mềm HTKK 3.3.0, người sử dụng không cần gỡ bỏ ứng dụng HTKK 3.1.7 nếu trên máy tính trước đây đã cài đặt phiên bản 3.1.7. Ứng dụng HTKK phiên bản 3.3.0 dùng để kê khai, tra cứu các tờ khai thuế tháng quý theo mẫu của Thông tư số 156/2013/TT-BTC từ kỳ tính thuế tháng 1/2014 và các tờ khai quyết toán thuế năm 2014 (kê khai bắt đầu từ ngày 05/01/2015). Phiên bản HTKK 3.1.7 phục vụ tra cứu dữ liệu tờ khai đã kê khai theo mẫu ban hành theo Thông tư số 28/2011/TT-BTC của các kỳ tính thuế từ tháng 12/2013 trở về trước.

Tổng cục Thuế sẽ tạm dừng chức năng Khai thuế qua mạng trên hệ thống website http://kekhaithue.gdt.gov.vn trong khoảng thời gian từ 16h đến 19h ngày 05/01/2014 để tiến hành nâng cấp ứng dụng theo nội dung trên.

Tổ chức, cá nhân nộp thuế có thể tải Bộ cài và Tài liệu hướng dẫn sử dụng ứng dụng tại địa chỉ sau:

- Ứng dụng HTKK phiên bản 3.3.0:

http://www.gdt.gov.vn/wps/portal/home/hotrokekhai

- Ứng dụng iHTKK phiên bản 3.1.0: Thực hiện kê khai và nộp tờ khai tại trang web http://kekhaithue.gdt.gov.vn

- Phần mềm QTTNCN phiên bản 3.2.0: Thực hiện tải bộ cài tại trang web http://tncnonline.com.vn/

Hoặc liên hệ trực tiếp với cơ quan thuế địa phương để được cung cấp và hỗ trợ trong quá trình cài đặt, sử dụng.

Do nội dung nâng cấp tại phiên bản HTKK 3.3.0, iHTKK 3.1.0, QTTNCN 3.2.0 khá lớn, vì vậy ứng dụng có thể phát sinh lỗi không mong muốn hoặc có điểm chưa được tiện ích cho người sử dụng, Tổng cục Thuế mong nhận được sự thông cảm và góp ý của tổ chức cá nhân nộp thuế qua điện thoại hoặc email để Tổng cục Thuế hoàn thiện ứng dụng và hỗ trợ tổ chức cá nhân kê khai thuế tốt hơn, thuận tiện hơn.

Mọi phản ánh, góp ý của tổ chức cá nhân nộp thuế được gửi đến Cục Thuế theo các số điện thoại, hộp thư điện tử hỗ trợ NNT về ứng dụng HTKK, iHTKK, QTTNCN được Cơ quan Thuế cung cấp.

Tổng cục Thuế trân trọng thông báo./.

--------------------------------

MỘT SỐ LƯU Ý

1. Cài ứng dụng: phải gỡ bỏ UD HTKK cũ sau đó cài đặt HTKK 3.3.0

2. Tờ khai GTGT: Chỉ tiêu [23], [24], [25] trên tk chính không hỗ trợ lấy dữ liệu từ bảng kê mua vào. DN tự nhập tay.

Lý do: Đối với mẫu biểu theo TT156 thì phụ lục 01-2/GTGT có 5 dòng, trong đó có dòng "2. Hàng hoá, dịch vụ không đủ điều kiện khấu trừ" mà chỉ tiêu [23], [24] thì lấy từ tổng cột (9) và (11) của các dòng 1, 2, 3 trên 01-2/GTGT Còn đối với mẫu biểu theo TT119 thì phụ lục 01-2/GTGT đã bỏ đi dòng "2. Hàng hoá, dịch vụ không đủ điều kiện khấu trừ" nên với những trường hợp hàng hóa dịch vụ phát sinh thuộc diện 2. Hàng hoá, dịch vụ không đủ điều kiện khấu trừ thì NNT không kê khai vào phụ lục nhưng vẫn có thể khai trên tờ khai khi đó thì việc tổng hợp dữ liệu lên tờ khai sẽ không chính xác Như vậy chỉ tiêu 23, 24,25 trên tờ khai thì NNT tự tính rồi nhập vào ứng dụng.

3. Từ Quí 4/2014 không kê khai 01A/TNDN và 01B/TNDN (theo điều 17 theo thông tư 151/2014/TT-BTC ngày 10/10/2014). Do đó, khi mở tờ khai này lên từ HTKK 3.3.0 sẽ báo là hết hiệu lực .

4. Để đọc được các tk kết xuất dạng .xml, DN phải cài iTax viewer phiên bản 1.0.5.

Nguồn: CTBD